La gentrification touristique par la conversion de logements en meublés loués sur les plateformes Airbnb et homeaway, une étude de cas sur Bruxelles

Assistant et doctorant, Institut de Gestion de l’Environnement et d’Aménagement du Territoire (IGEAT), Université Libre de Bruxelles, hugo.perilleux@ulb.ac.be

Chercheuse, Institut de Gestion de l’Environnement et d’Aménagement du Territoire (IGEAT), Université Libre de Bruxelles, mathilde.retout@ulb.ac.be

Professeur, Institut de Gestion de l’Environnement et d’Aménagement du Territoire (IGEAT), Université Libre de Bruxelles, jmdecrol@ulb.ac.be

Résumé

À rebours des conceptions de l’économie collaborative ou du partage, nous soutenons que le développement des hébergements touristiques sur les plateformes comme Airbnb et HomeAway résulte plutôt de l’existence d’un différentiel de rente (rent-gap) et qu’il est indispensable d’en analyser les effets sur le marché résidentiel. Pour mesurer l’impact des meublés touristiques sur le marché résidentiel, nous avons développé, en s’inspirant du travail de Wachsmuth et Weisler (2018), une méthode qui tient compte des multiples entrées et sorties sur les plateformes. Pour le cas de Bruxelles, nous montrons que les conversions de logements en meublés touristiques ont surtout lieu dans les quartiers proches des centralités touristiques que l’ampleur du phénomène est non négligeable faisant peser une pression supplémentaire sur les quartiers populaires voisins. D’autre part, notre analyse suggère que la conversion de ces logements en meublés touristiques est soutenue par un différentiel de rente, rent gap.

Abstract

In opposition to conceptions of the collaborative or shared economy, we argue that the development of tourist accommodation on platforms such as Airbnb and HomeAway is rather the result of the existence of a rent-gap and that it is essential to analyze its effects on the residential market. In order to measure the impact of tourist accommodations on the residential market, we have developed, based on the work of Wachsmuth and Weisler (2018), a method that takes into account the multiple entries and exits on the platforms. For the case of Brussels, we show that conversions of housing into tourist furnished accommodation mainly take place in neighbourhoods close to tourist centres, and that the scale of the phenomenon is not negligible, putting additional pressure on nearby working-class neighbourhoods. On the other hand, our analysis suggests that the conversion of these dwellings into furnished tourist accommodation is supported by a rent gap.

Introduction

1En moins de dix ans, la société Airbnb est devenu la plus grande entreprise d’hébergement touristique au monde. La société surfe sur les idées d’économie collaborative et de partage. À ce sujet, le fondateur de la société, Brian Chesky déclarait que « [leur] communauté est constituée de milliers de personnes formidables et généreuses mais surtout « [ils tiennent] vraiment beaucoup à cette grande idée de rassembler les gens » (Slee, 2017). A contrario de cette image idyllique, les quelques enquêtes réalisées auprès d’hébergeurs sur Airbnb montrent que si ceux-ci évoquent parfois les joies de l’hospitalité et de la relation avec les hôtes, la principale motivation de leur présence sur la plateforme réside dans la possibilité d’obtenir un revenu supplémentaire (Ikkala et Lampinen, 2015 ; Lampinen et Cheshire, 2016). De fait, le développement de Airbnb s’est accompagné de la transformation de logements en meublés exclusivement destinés aux touristes et ce choix semble être soutenu par une rentabilité plus élevée (Garcia-López et al., 2019 ; Wachsmuth et Weisler, 2018 ; Yrigoy, 2018). Ces meublés se sont rapidement déployés dans les destinations urbaines, selon une logique qui combine implantation dans l’hypercentre touristique et diffusion progressive aux marges de celui-ci. Et là où il a pris une certaine ampleur, ce processus a contribué à transformer en profondeur l’espace urbain, en modifiant dans les quartiers concernés à la fois le marché du logement, le tissu commercial, les espaces publics et les conditions de la vie quotidienne.

2À partir d’une étude du cas bruxellois, où le développement d’Airbnb et dans une moindre mesure d’HomeAway est également substantiel, nous ambitionnons de mettre en évidence à la fois l’ampleur et la géographie des transformations de logements en meublés touristiques et d’évaluer le caractère rentable de celles-ci. Notre démarche s’inscrit dans le cadre théorique de la géographie critique et mobilise le concept de gentrification touristique, dont nous rappelons les lignes directrices dans la première partie de cet article. Nous discutons ensuite des différentes méthodes mises en œuvre pour objectiver les effets du développement des plateformes d’hébergement sur le marché du logement. De manière à dépasser les limites des méthodes existantes, qui sous-estiment l’importance de ces effets, car elles ne tiennent pas compte du rythme élevé de rotation des biens sur les plateformes (de nombreux biens sont mis et retirés chaque mois de la plateforme), nous présentons une méthode alternative d’estimation du nombre de biens retirés du marché du logement suite à leur transformation en meublés touristiques. À partir de données fournies par la société AirDNA, nous mettons en évidence la forte croissance à Bruxelles de l’activité sur les plateformes de type Airbnb, la concentration spatiale des meublés touristiques, ainsi que le volume et la géographie du nombre de logements retirés du marché résidentiel et convertis en meublés touristiques. Enfin, nous estimons, à l’aide d’une indicateur simple, le différentiel de rente (rent-gap) entre les locations sur le marché résidentiel et celle sur le marché des hébergements meublés de courte durée et montrons sur cette base le caractère lucratif du passage d’un marché à l’autre.

I. L’impact de Airbnb sur le logement

3Pour aborder les effets sur le marché résidentiel longue durée de la croissance du nombre des meublés touristiques, nous mobilisons le concept de gentrification touristique. Dans son acception initiale (Gotham, 2005), il désigne le processus par lequel la multiplication localisée de services touristiques transforme un quartier urbain en une enclave de haut standing. À partir des travaux qui envisagent la gentrification comme un rapport de classe spatialisé (voir par exemple Clerval et al., 2011) et un processus d’appropriation et dépossession dans les quartiers populaires (Van Criekingen, 2021), tout en nous inspirant de la définition de Mermet (2019), nous conceptualisons comme suit la gentrification touristique. Il s’agit d’un processus de transformation d'un quartier populaire par le renforcement de la fonction touristique, qui induit le déplacement physique et la dépossession symbolique des habitants et usagers en place au profit des touristes et bénéficiaires du tourisme. En ce sens, le concept permet à la fois de mobiliser la théorie du rent-gap (Smith, 1979) et de souligner les rapports de classe entre d’un côté les touristes, les bénéficiaires et les promoteurs du tourisme, et de l’autre, les habitants et usagers issus des classes intermédiaires et populaires. En le mobilisant, nous nous inscrivons dans une approche matérialiste, nourrie entre autres de l’apport de Henri Lefebvre (Marie Dit Chirot, 2017), qui envisage l’espace à la fois comme cadre et comme enjeu de la lutte des classes.

4Plusieurs études récentes ont mis en évidence que la multiplication des meublés touristiques constitue un puissant vecteur de gentrification touristique, tant de manière indirecte, par la hausse des loyers et des prix de l’immobilier qu’elle induit sur le marché résidentiel, que de manière directe, puisque la conversion de logements en meublés destinés à une clientèle touristique conduit à l’éviction ou au non-remplacement des locataires lorsque le bail arrive à terme (pour une synthèse voir Cocola-Gant, 2019).

5Concernant la gentrification indirecte, induite par des mécanismes de marché, il s’avère que le développement de la location de meublés touristiques provoque localement une hausse des loyers et des prix de l’immobilier sur le marché résidentiel, par le double jeu de la réduction de l’offre et de la prise en compte d’une nouvelle rente potentielle par les bailleurs et les propriétaires (Cocola-Gant, 2016). Des études sur les cas de Los Angeles (Koster et al., 2015 ; Lee, 2016), New-York (Sheppard et Udell, 2016), Boston (Horn et Merante, 2017), Berlin (Duso et al., 2019), Barcelone (Oskam et Boswijk, 2016 ; Segú, 2018) montrent une relation positive entre l’évolution de l’offre de meublés touristique et les loyers, avec des ordres de grandeur comparables : une augmentation de 1 % du nombre de biens sur Airbnb entraînerait une hausse des loyers et des prix de l’immobilier entre 2 % et 6 %. Seules deux études montrent une absence de lien (Levendis et Dicle, 2016) ou une faible relation (Barron et al., 2018) entre l’activité sur Airbnb et les loyers ou les prix de l’immobilier.

6Concernant la gentrification directe, plusieurs études ont mis en évidence l’importance que pouvait prendre localement la conversion en meublés touristiques de logements précédemment loués sur le marché de longue durée. Les recherches en la matière font l’hypothèse que la location d’une chambre sur une plateforme de type Airbnb est compatible avec la fonction résidentielle de longue durée (Wachsmuth et Weisler, 2018 ; Mermet, 2017 ; 2019). Elles se focalisent donc sur les seuls biens entiers (appartements, maisons, villas), qui sont largement majoritaires sur Airbnb : 70 % à Budapest (Boros et al., 2018), 60 % à Sidney, 52 % à Londres et 71 % à Phoenix (Pettit et al., 2018), 59 % à New York, 64 % à Los Angeles, 62 % San Francisco (Samaan, 2015). Dans la capitale islandaise, Reykjavík, le rapport entre le nombre de biens entiers mis sur Airbnb et le nombre de logements atteint 2,5 % sur l’ensemble de la région urbaine et 3,2 % dans la commune Reykjavík (Mermet, 2017). À Los Angeles, en 2014, l’équivalent de 7 années de construction de logements abordables par les autorités de Los Angeles ont été mis sur Airbnb. Cela représente plus de 3 % du nombre de logements dans plusieurs quartiers et jusqu’à 12,5 % dans le quartier Venice (Samaan, 2015).

7Selon les dirigeants d’Airbnb et, plus largement, les promoteurs de la « sharing economy » (Botsman et Rogers, 2010), le développement de l’offre de meublés touristiques résulterait d’un changement dans les préférences des touristes. Désireux de vivre des « expériences authentiques »1 et d’établir un lien privilégié avec les habitants, les « nouveaux touristes urbains » (Fuller et Michel, 2014) auraient grandement contribué au déploiement des meublés touristiques mis en location sur des plateformes. Cet argument n’est pas sans rappeler ceux avancés par les auteurs s’inscrivant dans une approche de la gentrification par la demande (Ley, 1996), qui mettent l’accent sur le rôle qu’y joueraient les jeunes ménages des « nouvelles classes moyennes » en quête de centralité. À l’opposé, à travers la théorie du rent-gap, Smith (1979) a développé une approche par l’offre, selon laquelle la gentrification résulterait avant tout du choix d’investisseurs en recherche de rentabilité. Pour ces derniers, le bâti urbain offre des opportunités de placement financier d’autant plus attrayantes qu’il y a dépréciation préalable du capital et développement d’une rente potentielle plus élevée que la rente initiale. Dans cette optique, la conversion de logements en meublés touristiques résulterait au moins partiellement de nouvelles modalités de déploiement du capital dans le tissu urbain. Pour les hébergeurs, elle constituerait le meilleur usage possible (« high and best use ») du/des biens dont ils disposent, en leur donnant la possibilité de tirer une rente plus élevée que si les biens continuaient à être loués sur le marché résidentiel classique, (Mermet, 2017 ; 2019 ;Wachsmuth et Weisler, 2018 ; Yrigoy, 2018).

8Le différentiel de rente (rent-gap) entre la location sur le marché locatif résidentiel et en meublé touristique a été évalué par plusieurs auteurs. À Palma de Majorque, Yrigoy (2018) a montré que le revenu potentiel (estimé sur base du nombre de jours disponible par mois) était en moyenne supérieur à 2,5 fois le loyer mensuel. À Barcelone, en 10 jours un bien mis sur Airbnb rapporterait autant qu’en un mois sur le marché locatif résidentiel (Garcia-López et al., 2019). À New-York, Wachsmuth et Weisler (2018) ont montré que les biens entiers « probablement » retirés du marché locatif rapportaient en moyenne entre 1,5 et plus de 3 fois le revenu obtenu sur le marché locatif résidentiel. Contrairement à ce que défend la théorie initiale du rent-gap (Smith, 1979), Wachsmuth et Weisler (2018) ainsi que Yrigoy (2018) argumentent que le capital nécessaire pour transformer les logements en meublés touristiques reste modeste et qu’une dépréciation préalable du bâti n’est pas nécessaire pour créer le différentiel de rente.

II. Des données détaillées sur les locations meublées mais partielles sur le logement

A. Données Airbnb et HomeAway

9Si les plateformes comme Airbnb et HomeAway se présentent comme les fers de lance d’une économie du partage, elles se gardent bien de rendre publique – et donc de partager – les données détaillées dont elles disposent sur les biens qui sont loués par leur entremise. Leur discrétion en la matière n’est pas innocente : dans un contexte où elles occupent une position dominante dans le rapport de force avec les pouvoirs publics locaux (Brossat, 2018), il s’agit pour les plateformes de ne pas fournir un moyen essentiel d’une politique effective de régulation de leur activité. Faute d’informations fournies par les plateformes elles-mêmes, nous avons mobilisé les données tirées de l’analyse des sites de Airbnb et de HomeAway par l’entreprise AirDNA. Cette dernière a mis en place un script qui télécharge les données tous les jours selon une méthode appelée « scraping ». Les informations ainsi obtenues sont destinées principalement aux hébergeurs qui souhaitent orienter au mieux leur activité sur la plate-forme, mais elles sont également mobilisées par les Destinations Marketing Organizations (DMOs) et les chercheurs.

10Pour chaque bien (chambre ou logement entier) mis en location sur une des deux plateformes de réservation, l’entreprise AirDNA fournit notamment les comptes auxquels ils sont liés, sa description, les jours de mise en disponibilité, les jours de réservation et les revenus générés. La localisation d’un bien correspond à celle indiquée initialement (avant la réservation) sur le site web d’Airbnb ou d’HomeAway. Les données s’étendent de novembre 2014 pour Airbnb et depuis janvier 2017 pour HomeAway jusque mars 2020. D’après les informations fournies par l’entreprise AirDNA, cette localisation est établie de manière aléatoire dans un rayon de 1 km autour de l’adresse fournie par l’hébergeur. Cependant, nous avons pu repérer des grappes de biens qui appartenaient aux mêmes hébergeurs dans des rayons d’environ 300 m, ce qui suggère une précision plus importante qu’annoncée.

11Sur les sites d’Airbnb et de HomeAway, il n’est pas fait de distinction entre les jours bloqués (c’est-à-dire ceux pendant lesquels un bien n’est pas rendu disponible par l’hébergeur) et les jours réservés. En principe, il n’est donc pas possible de connaître les périodes pendant lesquelles un bien est mis ou pas en disponibilité et celles pendant lesquelles il est loué. De manière à corriger cette situation qui limiterait fortement l’analyse, l’entreprise AirDNA estime pour chaque bien le nombre de jours bloqués, de mise en disponibilité et de réservation, grâce à un modèle entraîné à partir de données datant d’avant le quatrième quadrimestre 2015, à une époque où l’information n’était pas encore cachée sur le site d’Airbnb.

12Les données utilisées dans le cadre de cette recherche couvrent la période allant d’octobre 2014 à mars 2020 (avant la crise du coronavirus). La plupart des indicateurs relatifs aux locations touristiques ont été établis à l’échelle des secteurs statistiques, la plus petite maille spatiale de la statistique publique en Belgique. La Région de Bruxelles-Capitale est divisée en 724 secteurs statistiques, qui en moyenne s’étendent sur 25 ha et comptent près de 1 600 habitants.

13Compte tenu de la taille du fichier (environ 1 800 000 lignes), l’option a été prise de travailler avec un Système de Gestion de Base de Données, en l’occurrence le logiciel libre PostgreSQL et son extension PostGIS. Les traitements statistiques ultérieurs et la cartographie ont été réalisées avec d’autres logiciels libres, en l’occurrence R, Qgis et Atom.

B. Données sur le logement

14Les données relatives au logement proviennent de deux sources : le Census de 2011 et l’Observatoire des loyers pour les années de 2015 à 2018.

15Le Census 2011 est un recensement réalisé sur base du croisement de plusieurs fichiers administratifs. Il constitue la source la plus récente pour connaître le nombre de logement par secteur statistique. Nous avons pris en compte tous les logements loués, y compris les logements sociaux, même si ces derniers ne sont pas susceptibles d’être convertis en meublés touristiques.

16Les données de l’Observatoire des Loyers ont été produites à partir d’une enquête portant sur environ 5 000 logements privés, soit 1,5 % des logements locatifs de la Région de Bruxelles-Capitale. Malheureusement, comme l’échantillon n’est ni aléatoire, ni stratifié, nous avons été contraints de n’utiliser que les valeurs moyennes. Même si ces données sont imprécises, elles permettent d’avoir un ordre de grandeur.

C. Données de fréquentation touristique

17Les données de fréquentation des hébergements touristiques reconnus sont publiées à l’échelle communale par l’administration fédérale en charge de la statistique, Statbel. En les croisant avec les capacités hôtelières à l’échelle de l’établissement, tirées du recoupement entre plusieurs sources, il a été possible d’estimer le nombre de nuitées par secteur statistique.

III. Quelle méthodologie pour mesurer l’impact de Airbnb sur le logement ?

18Deux approches sont généralement utilisées pour quantifier l’impact du développement des meublés touristiques sur le marché résidentiel longue durée. La première vise à mettre en évidence un processus de gentrification indirecte. Elle s’appuie sur des modèles économétriques qui consistent à mesurer la corrélation entre la hausse des loyers ou le prix de l’immobilier et la densité de biens loués par le biais de plateforme comme Airbnb (Barron et al., 2017 ; Duso et al., 2019 ; Horn et Merante, 2017 ; Koster et al., 2015 ; Lee, 2016 ; Levendis et Dicle, 2016 ; Oskam et Boswijk, 2016 ; Segú, 2018 ; Sheppard et Udell, 2016 ; Wegmann et Jiao, 2017). Dans la plupart des cas, l’analyse se résume à une comparaison des hausses des prix de l’immobilier et des loyers entre des quartiers (ou des villes) comptant un grand nombre de meublés touristiques et des quartiers (ou des villes) pas ou peu touchée par le phénomène. La principale limite d’une telle démarche réside dans le fait que les hausses des prix de l’immobilier ou des loyers peuvent être liées à d’autres facteurs, qu’il n’est pas facile d’isoler. In fine, ces études ne parviennent pas à mettre en évidence un lien de causalité entre le déploiement des meublés touristiques et l’évolution des prix sur le marché résidentiel ou à isoler un « effet Airbnb ».

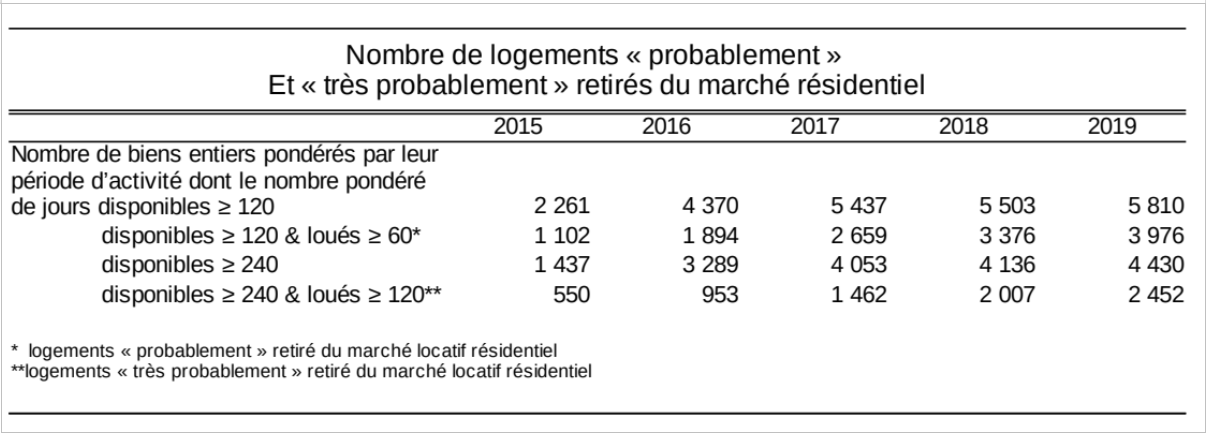

19Une seconde approche porte sur le processus de gentrification directe. Dans ce cadre, les chercheurs tentent de mesurer l’importance relative de la conversion de logements classiques en meublés touristiques. Pour ce faire, ils rapportent le nombre de biens entiers mis en location sur les plateformes d’hébergement (Airbnb et HomeAway) au nombre de logements par quartiers (Ioannides et al., 2018 ; Mermet, 2017 ; Samaan, 2015 ; Wachsmuth et Weisler, 2018). Dans la plupart des cas, l’ensemble des biens entiers est pris en compte. Nous avons réalisé le même choix de ne prendre que les logements entiers et d’exclure les chambres mais également les biens caractérisés comme « Hotel » ou « Hostel ». Cependant, ce choix n’est pas assez restrictif, car il repose sur l’idée que la mise en location sur une plateforme de type Airbnb d’un bien entier constitue une condition suffisante pour compter ce bien comme étant retiré du marché locatif résidentiel de longue durée. Or, il est très vraisemblable que des hébergeurs mettent leur logement principal en location de manière occasionnelle, par exemple lorsqu’ils s’absentent quelques jours, tout en continuant à l’occuper le reste de l’année. Pour quantifier l’importance du retrait de logements du marché locatif résidentiel, il convient donc d’analyser les durées de mise en disponibilité et de location des biens sur les plateformes dédiées. Dans ce cadre, l’idée est que plus un bien est souvent mis en location et loué, moins il pourra être utilisé pour un usage résidentiel de longue durée et donc plus il sera susceptible d’être retiré du marché résidentiel. Dans le cas new-yorkais, Wachsmuth et Weisler (2018) ont ainsi estimé le nombre de biens « probablement » et « très probablement » retirés du marché locatif résidentiel, en prenant en compte ceux disponibles plus de 120 jours et loués plus de 60 jours dans le premier cas, et ceux disponibles plus de 240 jours et loués plus de 120 jours dans le second. En suivant le même raisonnement, Gil et Sequera (2018) ont posé la limite de 90 jours disponibles pour caractériser des annonces à caractère commercial qui correspondraient selon eux à un retrait du marché du logement.

20Cependant, chaque année de nombreux biens sont mis en location et sont retirés des plateformes comme Airbnb et HomeAway. Ceci pose problème pour calculer des nombres de jours loués ou disponibles sur une base annuelle. Dès lors, les études comme celles de Wachsmuth et Weisler (2018) et Gil et Sequera (2018), qui analysent les biens sur base des années civiles, de janvier à décembre, tendent à sous-estimer l’activité des biens. C’est pour cette raison que nous avons développé une nouvelle méthode.

21Le principe adopté pour analyser les biens sur une année donnée suit les règles suivantes : dans la mesure où AirDNA fournit des données sur une base mensuelle et pas journalière, la période d’activité d’un bien est définie comme étant celle comprise entre le premier et le dernier mois où le bien en question est disponible au moins un jour. Dès lors, si un bien est actif tout au long de l’année, il suffit de cumuler de janvier à décembre le nombre de jours loués et disponibles ainsi que le revenu. Par contre, si un bien n’est actif qu’une portion d’année, les jours disponibles et loués ainsi que le revenu seront additionnés uniquement au cours de la période d’activité. Ces nombres et revenu sont transformés de manière à obtenir leur équivalent sur une période d’un an. Cet indicateur pondéré est obtenu en multipliant les jours disponibles et loués ainsi que le revenu par le rapport entre 12 (mois) et la période d’activité (en mois). Enfin, si un bien remplit, pour l’indicateur pondéré, les critères retenus pour être considéré comme étant retiré du marché du logement (soit d’être disponible 120 jours et loué 60 jours, soit d’être disponible 240 jours et d’être loué 120 jours), il sera compté non pas comme un bien mais comme une fraction de bien égale au rapport entre la période d’activité (en mois) et 12 (mois).

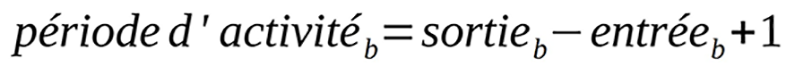

22De manière formelle, l’entrée et la sortie sur la plateforme de chaque bien ‘b’ sont définies respectivement comme le premier ou le dernier mois ‘m’ où le bien ‘b’ est loué. Si cette entrée est antérieure au mois de janvier ou si la sortie est postérieure au mois de décembre de l’année étudiée alors ces deux mois sont pris respectivement pour l’entrée ou la sortie. La période d’activité est la période entre l’entrée et la sortie (ces deux mois compris).

23Le nombre de jours loués pondérés par la période d’activité d’un bien ‘b’ s’exprime alors comme suit :

24et le nombre de biens dont le nombre de jours disponibles est supérieur à 120 jours comme suit :

25Prenons l’exemple d’un bien actif sur Airbnb de juin à novembre 2018 (6 mois) et disponible 130 jours sur cette période. Avant cette période, il n’était pas présent, après cette période, il n’est plus présent. Selon la méthode année civile, il serait compté comme un bien retiré du marché locatif si est retenu le critère « disponible plus de 120 jours ». Par contre, il serait exclu si l’on tient compte du critère « disponible plus de 240 jours ». Selon la méthode qui pondère par la période d’activité, il est désormais compté comme un demi (6 mois sur 12) bien retiré du marché locatif si on prend le critère disponible plus de 120 mais aussi si on prend le critère disponible plus 240 jours (130 × 2 = 260). Ceci est plus logique, puisque de janvier à mai et en décembre, le bien pouvait effectivement être présent sur le marché locatif résidentiel.

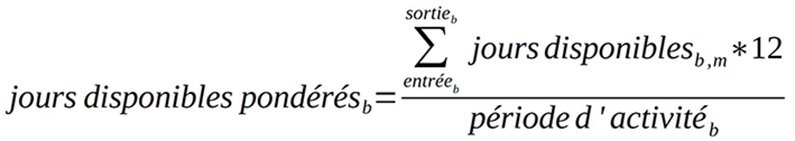

26Des tests de comparaison de moyennes (test de Welch, t-test de Student appliqué à des données pondérées) entre les deux méthodes ont été réalisés (Tableau 1). Il en ressort que les différences sont significatives et de l’ordre de 40 jours pour les jours réservés et 100 jours pour les jours disponibles. Il est donc justifié de prendre en compte ces effets de bord liés au nombre important de biens qui entrent et qui sortent de la plateforme au cours même d’une année.

Tableau 1. Test t de Welch de comparaison des moyennes annuelles simples et pondérées par la période d’activité des biens mis en location sur les plateformes Airbnb (2015-19) et HomeAway (2017-2019) en Région de Bruxelles-Capitale (Source : AirDNA, 2020)

IV. Un contexte de hausse générale du tourisme

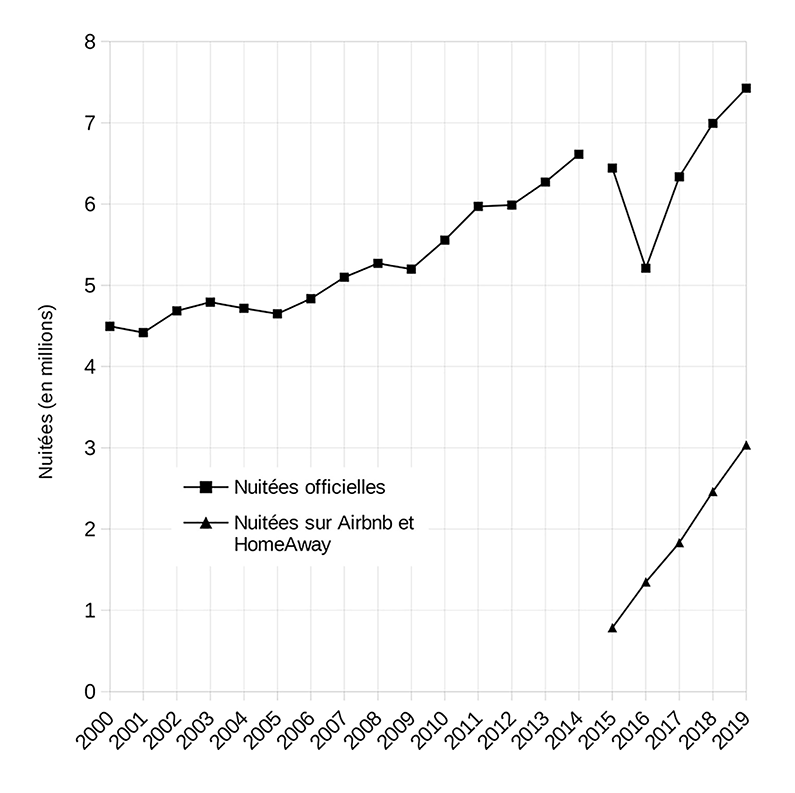

27Au cours des vingt dernières années, Bruxelles a enregistré une forte croissance de sa fréquentation touristique. Pour les seuls hébergements reconnus, donc sans tenir compte des locations sur Airbnb et HomeAway, les nuitées annuelles sont passées de 4,5 à 5,6 millions, soit une hausse de 24 %, entre 2000 et 2010, puis à 7,3 millions en 2019, soit une hausse de 30 % depuis 20102 (Figure 2). Cette croissance soutenue, qui s’est réalisée malgré le fort recul de la fréquentation en 2015 et 2016 suite au lockdown de l’automne 2015 et aux attentats du mois de mars 2016, a été accompagnée par une recomposition de la clientèle. Sur le plan de la provenance des visiteurs, tout d’abord, la part des nuitées domestiques a plus que doublé en 19 ans, en passant de 9 à 22 %. Dans le même temps, les touristes originaires des États limitrophes sont devenus proportionnellement moins nombreux, surtout les ressortissants du Royaume-Uni, des Pays-Bas et de l’Allemagne, alors que ceux en provenance d’origine moyen-courrier (par exemple d’Espagne et d’Europe centrale et orientale) et long-courrier (par exemple de Russie, de Chine, d’Inde et du Brésil) ont vu leur proportion croître.

28Il n’en reste pas moins que la fréquentation touristique à Bruxelles reste nettement moins dépendante des marchés lointains que celle d’autres métropoles de second rang en Europe, comme Budapest, Munich ou Zurich par exemple (Boussauw et Decroly, 2020). Par ailleurs, alors que les nuitées pour motif d’affaires étaient encore très nettement majoritaires en 2000 (62 % de l’ensemble des nuitées), en raison de la présence du siège de plusieurs institutions internationales (dont l’Union Européenne et OTAN) à Bruxelles, leur part a progressivement diminué pour atteindre la parité dès 2008 et se maintenir à ce niveau depuis lors. Cette évolution témoigne d’une croissance plus importante des nuitées pour motif de loisirs (multiplication par 2,1 entre 2000 et 2019, contre 1,4 pour le motif affaires), qui résulte elle-même du développement accéléré du marché des city-trips encouragé par la croissance de l’offre aérienne low-cost, mais aussi des politiques menées par la Ville de Bruxelles et la Région de Bruxelles-Capitale en matière d’aménagement de l’espace public comme l’extension du piétonnier du centre-ville (Wayens et al., 2020), de création de nouvelles offres touristiques et événementielles. Bien qu’il n’existe aucune statistique à propos des motifs de visite des personnes en séjour dans les locations meublées, il est vraisemblable que ces dernières contribuent également à soutenir la croissance de la fréquentation pour motif de loisirs.

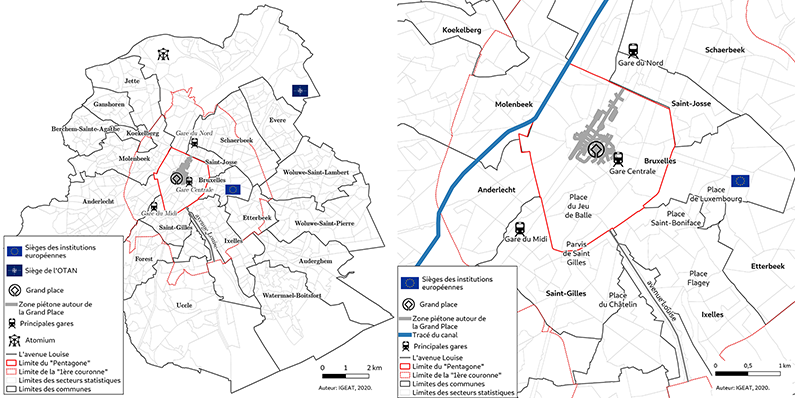

29À Bruxelles, les équipements touristiques sont fortement concentrés dans les quartiers centraux, où ils forment un Central Tourist District (Wayens et Decroly, 2016). Les hébergements hôteliers, par exemple, sont rassemblés autour de cinq pôles (Figure 1) : à proximité de la Grand-Place et de la gare Centrale, autour de la gare du Midi, aux alentours de la gare du Nord, le long de l’avenue Louise et dans une moindre mesure dans le quartier européen. Quelques hôtels sont toutefois localisés à l’extérieur du Central Tourist District, notamment à Evere à proximité de quartier général de l’OTAN. La Grand-Place, ancienne place marchande et actuellement attraction touristique majeure, se trouve à proximité immédiate du canal Bruxelles-Charleroi qui fixa l’industrie au XIXe siècle et autour duquel sont encore implantés les principaux quartiers populaires de Bruxelles. Il en résulte que la principale centralité touristique se situe à proximité de quartiers résidentiels denses et essentiellement populaires (voir carte revenu en annexe A).

Figure 1. Carte de localisation des principales centralités touristiques

V. Un impact modéré à l’échelle régionale mais substantiel dans les quartiers touristiques

A. Forte croissance et concentration spatiale des meublés touristiques

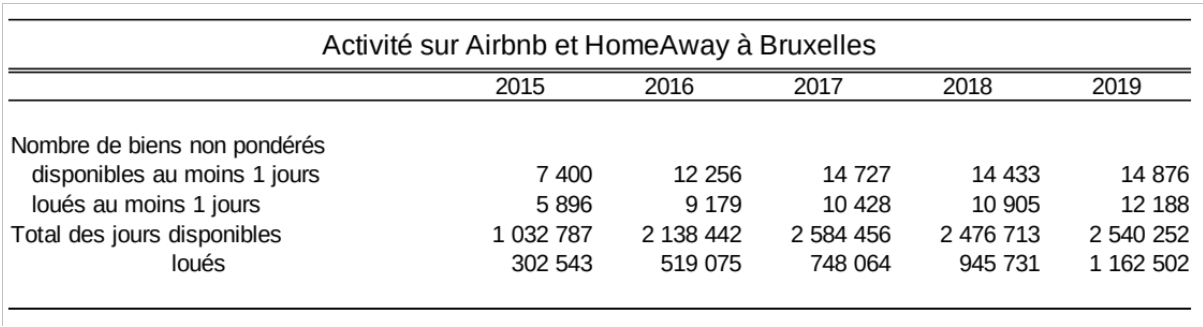

30Une analyse générale de l’activité sur Airbnb et HomeAway depuis 2015 à Bruxelles (Tableau 2) montre que les nombres de biens disponibles au moins un jour et réservés au moins un jour ont presque doublé entre 2015 et 2017 tandis qu’ils sont restés stables entre 2017 et 2019. Le nombre total de jours mis en disponibilité par tous les biens a suivi la même tendance de croissance forte puis de stabilité. Cependant, le nombre de jours loués a, quant à lui, continué à croître sur toute la période : 300 000, 750 000 et 1 150 000 jours réservés respectivement en 2015, 2017 et 2019, avec une croissance annuelle de l’ordre de 40 %. Au cours des deux dernières années, la stabilité du nombre de biens mis en location sur Airbnb et HomeAway s’est accompagnée d’un renforcement sensible de l’utilisation de ces biens. Le taux d’occupation net, qui rapporte le nombre de jours loués au nombre de jour de mise en disponibilité, est d’ailleurs passé de 30 % à 46 %.

Tableau 2. Tableau de l’activité générale sur Airbnb et HomeAway à Bruxelles (Source : AirDNA, 2020)

31Par ailleurs, un rapport réalisé par Airbnb sur la Belgique3 indique qu’une location sur Airbnb héberge en moyenne 2,6 personnes. Nous avons considéré ceci comme base pour calculer des nombres de nuitées comparables aux statistiques hôtelières. Il ressort que le nombre correspondant de nuitées serait passé d’environ 785 000 en 2014 à plus de 3 millions en 2019. En conséquence, en 2019, Airbnb et HomeAway représenteraient ensemble environ 29 % du nombre total de nuitées dans l’ensemble du secteur en 2019 à Bruxelles (Figure 2)4.

Figure 2. Graphique des nuitées officielles (hôtels, auberges de jeunesse) et sur Airbnb et HomeAway à Bruxelles (Sources : AirDNA 2020, Statbel, 2021)

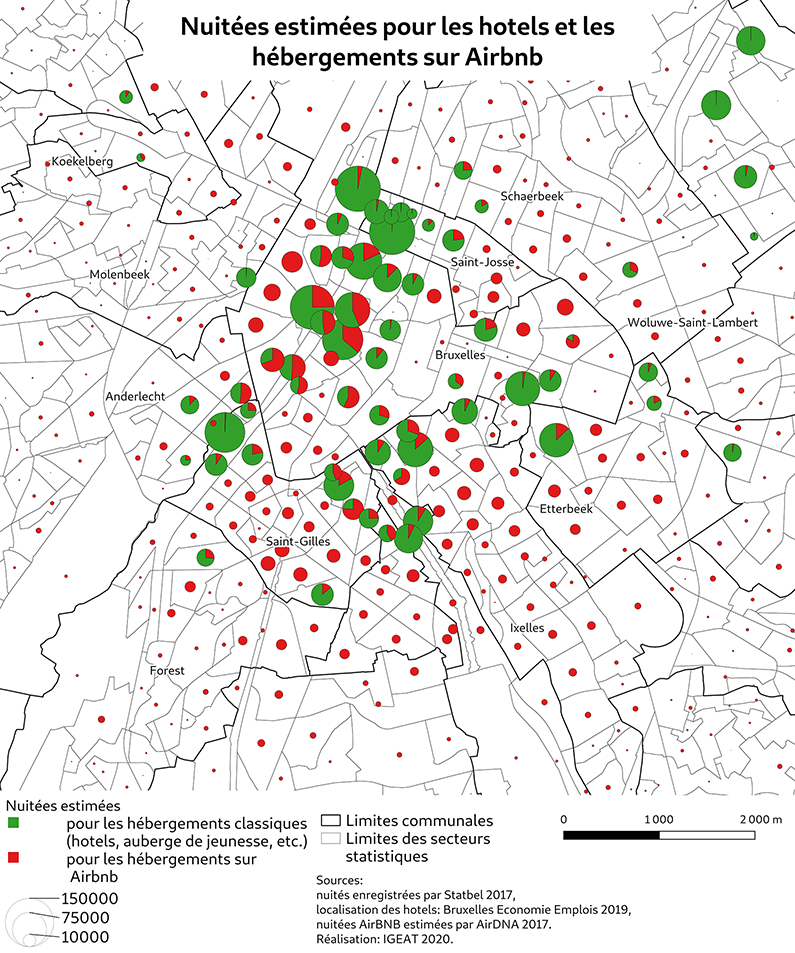

32La fréquentation dans les hébergements sur Airbnb (Figure 3) est concentrée dans les quartiers résidentiels du pentagone et de la première couronne Est, à proximité des centres touristiques. La répartition est donc similaire à celle observée dans d’autres villes, par exemple comme Barcelone (Gutiérrez et al., 2017).

Figure 3. Répartition spatiale des nuitées enregistrées dans les hébergements reconnus (hôtels, auberges de jeunesse, etc.) et sur la plateforme Airbnb (Source : Statbel 2017, AirDNA, 2017)

B. Un nombre significatif de logements retirés du marché résidentiel

33Le Tableau 3 présente les seuils appliqués aux nombres de jours loués et disponibles pondérés par la période d’activité pour évaluer les nombres de logements « probablement » et « très probablement » retirés du marché résidentiel. Les premiers sont définis comme la somme des biens ou portions de biens entiers avec au moins 120 jours disponibles et 60 jours loués pondérés par leur période d’activité. Ils sont de l’ordre de 4 000 en 2019, soit environ 4 et 1,5 fois plus que respectivement en 2015 et 2017. Les seconds sont définis quant à eux comme la somme des biens entiers ou portions de biens avec au moins 240 jours disponibles et 120 jours loués pondérés par leur période d’activité. Ils étaient de l’ordre de 2 450 en 2019, soit environ 4,5 et 1,7 fois plus que respectivement en 2015 et 2017. Ces résultats sont cohérents avec l’interprétation déjà énoncée de renforcement de l’utilisation des meublés touristiques sur Airbnb et HomeAway.

Tableau 3. Tableau des nombres de logements « probablement » et « très probablement » retirés du marché résidentiel (Source : AirDNA, 2020)

34À l’échelle de la Région de Bruxelles-Capitale où il y avait environ 300 000 logements loués en 20115, les biens « très probablement » retirés du marché locatif représentent donc de l’ordre de 1 % du marché locatif résidentiel. Cependant, au vu de la forte concentration spatiale du développement de ces meublés touristiques, il est nécessaire de poursuivre l’analyse à une échelle spatiale plus fine.

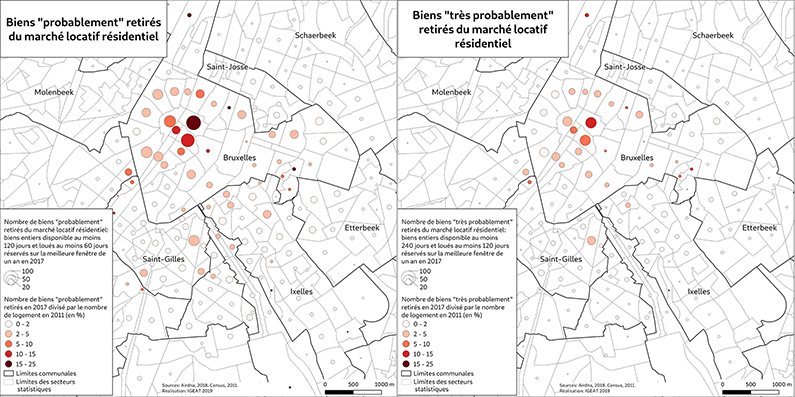

35La carte par secteur statistique des logements « probablement » et « très probablement » retirés du marché locatif résidentiel en 2019 en proportion de l’ensemble des logements loués est présentée dans la Figure 4. La plupart des logements « probablement » et « très probablement » retirés du marché locatif résidentiel se situent dans le centre-ville, à l’intérieur du pentagone, et en particulier à proximité de la Grand-Place et de la gare de Bruxelles-Centrale. Les valeurs sont très élevées à proximité de la Grand-Place avec plus de 20 %, voire plus de 30 % de logements loués « probablement » retirés et en général plus de 10 % « très probablement » retirés du marché locatif résidentiel. Dans les quartiers du centre-ville un peu plus distants de la Grand-Place, plusieurs quartiers ont respectivement plus de 5 % et plus de 2 % de logements « probablement » et « très probablement » retirés du marché locatif résidentiel. Dans la seconde couronne Est, les valeurs se situent plutôt entre 2 et 5 % de logements loués « probablement » et entre 0 et 2 % « très probablement » retirés du marché locatif résidentiel. À proximité de l’avenue Louise, près de la place Bailli et la place Saint-Boniface ainsi que dans le Quartier européen, les valeurs sont plus élevées, souvent comprise entre 5 à 10 % et 2 à 5 % selon que l’on prend en compte les biens « probablement » ou « très probablement » retirés du marché locatif résidentiel. La conversion de logements en meublés touristiques se manifeste donc principalement et avec une ampleur non négligeable dans les quartiers proches de la centralité touristique et à proximité de ceux-ci.

Figure 4. Cartes des logements « probablement » et « très probablement » retirés du marché locatif résidentiel en proportion des logements loués par secteur statistique (Source : AirDNA 2020, Statbel 2011)

36Nous pouvons toutefois mentionner deux limites à l’indicateur utilisé ici. D’une part, un certain nombre de conversions de logements en hébergements touristiques est réalisée en divisant les logements en unités plus petites. Au plus ce mode de conversion est fréquent, au plus l’indicateur calculé par nos soins surestime le nombre de logements retirés du marché locatif. En l’état, faute d’information sur la fréquence de la conversion par division du logement, il est pour nous impossible d’estimer l’ampleur de cette surestimation. D’autre part, il est vraisemblable que le nombre de logements ait augmenté depuis le Census 2011, mais aussi que certains hébergements touristiques soient établis dans des nouveaux logements.

C. Une conversion lucrative des logements en meublés touristiques

37L’analyse des revenus générés (Tableau 4) par les biens mis en location suggère que la conversion en meublés touristiques est réalisée en raison de l’existence d’un rent-gap, un différentiel de rente. Le premier seuil appliqué au revenu mensuel est le loyer mensuel moyen à Bruxelles6, les suivants sont une fois et demi, deux fois et trois fois le loyer moyen. Nous appliquons ces seuils de façon indifférenciée aux caractéristiques de chaque logement alors même que celles-ci peuvent être très contrastées. Ceci constitue la limite principale de cette mesure. Pour mesurer plus précisément le rent-gap, il conviendrait de mesurer pour chaque bien mis en location sur Airbnb et/ou HomeAway, la situation avant et après reconversion et les différents coûts associés (maintien du logement en location classique vs rénovation, aménagement, mise en location, accueil des hébergés, nettoyage, etc.). Bien entendu, il n’est pas possible de réaliser un tel exercice avec les données dont nous disposons. Cependant, la simple comparaison entre les revenus générés sur les plateformes et le loyer moyen permet d’établir un ordre de grandeur du rent-gap. Il ressort qu’en 2019, environ 4 000 et 2 700 biens pondérés par leur période d’activité ont rapporté plus que respectivement une fois et une fois et demi le loyer moyen. Ces nombres de biens sont relativement comparables respectivement au nombre de logements « probablement » et « très probablement » retirés du marché résidentiel. On observe également que le nombre de biens dont le revenu annuel est supérieur à deux fois le loyer moyen est d’environ 1 700 en 2019 soit environ presque 10 fois plus qu’en 2015. Ces éléments suggèrent bien qu’à l’origine de la conversion de ces logements en meublés touristiques il y aurait un différentiel de rente.

Tableau 4. Tableau des biens selon le revenu généré sur Airbnb et HomeAway pondéré par leur période d’activité (Sources : AirDNA 2020, Statbel, 2020)

Conclusion

38Les défenseurs de la « sharing economy » voient dans le développement de plateformes comme Airbnb et HomeAway la conséquence d’une évolution de la demande touristique consécutive à l’émergence de « nouveaux touristes urbains » qui seraient soucieux de vivre des « expériences authentiques », notamment en séjournant chez les locaux et en menant un mode de vie comparable au leur (Füller et Michel, 2016). À rebours de cette conception, nous soutenons pour notre part que l’émergence de ces modes d’hébergement touristique résulte plutôt de l’existence d’un différentiel de rente (rent-gap) et qu’il est indispensable d’en analyser les effets sur le marché résidentiel.

39Dès lors, nous avons étudié le cas Bruxelles, une ville qui a connu une croissance importante de sa fréquentation touristique et a la particularité d’avoir des quartiers populaires implantés dans et autour du centre-ville, à proximité de la principale centralité touristique. De ce fait, l’extension spatiale des quartiers touristiques centraux notamment par le développement des meublés de courte durée en location sur les plateformes comme Airbnb et HomeAway fait peser une pression supplémentaire sur les quartiers populaires voisins.

40Pour mesurer l’impact des meublés touristiques sur le marché résidentiel, nous avons développé, en s’inspirant du travail de Wachsmuth et Weisler (2018), une méthode qui tient compte des multiples entrées et sorties sur les plateformes. Sur cette base, nous avons évalué les nombres de logements « probablement » et très « probablement » retirés du marché résidentiel en comptant les biens et portions de biens entiers dont le nombre de jours, pondérés par leur période d’activité, disponibles sont respectivement au moins supérieur à 120 jours et 240 jours et loués au moins supérieur à 60 et 120 jours. Pour réaliser ces mesures, nous avons utilisé les données de l’entreprise AirDNA qui télécharge les données selon une méthode de « scraping » sur le site de Airbnb et HomeAway tous les jours et qui utilise un modèle pour évaluer le nombre de jours loués pour chaque bien.

41Il ressort d’une première analyse générale que le nombre de biens actifs a beaucoup cru entre 2015 et 2017 et après s’est stabilisé alors que le nombre de jours loués n’a fait que croître de 2015 à 2019. Ce qui suggère un renforcement de l’utilisation des biens. D’autre part, nous avons pointé qu’en 2019, le nombre de nuitées réalisées sur Airbnb et HomeAway représente environ 25 % du secteur de l’hébergement touristique et que ces nuitées sont réalisées dans les quartiers où se situent les hôtels et aux alentours.

42De plus, l’analyse des logements « probablement » et « très probablement » retirés du marché résidentiel montre que la conversion de logements en meublés touristiques a surtout lieu dans les quartiers proches des centralités touristiques et à proximité de ceux-ci et que l’ampleur du phénomène est non négligeable.

43Enfin, la comparaison des revenus générés avec les loyers moyens montre qu’environ 4 000 et 2 700 biens pondérés par leur période d’activité ont rapporté plus que respectivement une fois et une fois et demi le loyer moyen. Ces nombres de biens sont relativement comparables aux nombres de logements respectivement « probablement » et « très probablement » retirés du marché résidentiel. Cette analyse, à défaut de montrer un véritable rent-gap, suggère que la conversion de ces logements en meublés touristiques semble rentable.

Notes

441Airbnb a développé en plus de son offre de logement, des services de guide vendus sous le terme d’« expérience ».

452Il y a eu en 2015 un changement dans la méthode de calcul, ce qui doit amener à une certaine prudence dans les comparaisons temporelles mais selon Statbel, les ordres de grandeurs restent valables.

463Rapport intitulé « L’impact économique de la communauté Airbnb en Belgique août 2016-août 2017 ».

474Ce calcul a été fait en prenant au dénominateur également les nuitées sur Airbnb et HomeAway.

485Sources : Statbel, Census 2011.

496Le loyer moyen à Bruxelles était de 709 € en 2015, 710 € en 2016, 700 € en 2017, 749 € en 2018 et pour l’année 2019, la donnée était manquante donc nous avons pris le loyer de 2018.

Bibliographie

Barron, K., Kung, E. & Proserpio, D. (2018) The sharing economy and housing affordabil-ity: Evidence from Airbnb.

Brossat, I. (2018) Airbnb, la ville ubérisée. la Ville brûle.

Botsman, R. & Rogers, R. (2010) What’s mine is yours. The rise of collaborative consumption.

Boros, L., Dudás, G., Kovalcsik, T. & Sandor, P. (2018) Airbnb in Budapest: analysing spatial patterns and room rates of hotels and peer-to-peer accommodations. GeoJournal of Tourism and Ge-osites, vol. 21, no 1, p. 26-38.

Clerval, A., Colomb, C. & Van Criekingen, M. (2011) La gentrification des métropoles européennes. Données urbaines, vol. 6, p. 151-165.

Cocola-Gant, A. (2016) Holiday rentals: The new gentrification battlefront. Sociological Research Online, vol. 21, no 3, p. 1-9.

Cocola-Gant, A. (2018) Tourism gentrification In Handbook of gentrification studies, p. 281.

Cocola-Gant, A. & Gago, A. (2019) Airbnb, buy-to-let investment and tourism-driven dis-placement: A case study in Lisbon. Environment and Planning A: Economy and Space.

Colomb, C. & Novy, J. (2016) Protest and resistance in the tourist city. London : Routledge, 2016.

Duso, T., Michelsen, C., Schafer M., Tran K. (2019) Airbnb and rents : Evidence from Berlin, 2019.

Novy, J. & Colomb, C. (2019) Urban tourism as a source of contention and social mobilisa-tions: A critical review. Tourism Planning & Development, vol. 16, no 4, p. 358-375.

Decroly, J.- M. & Wayens, B. (2016) Le centre-ville: un espace multifonctionnel. Portfolio, vol. 1, p. 21-34.

Füller, H. & Michel, B. (2014) ‘Stop Being a Tourist!’New Dynamics of Urban Tourism in Berlin‐Kreuzberg. International Journal of Urban and Regional Research, 2014, vol. 38, no 4, p. 1304-1318.

Garcia-López, M.-A., Jofre-Monseny, J., Martínez Mazza, R. & Mariona S. (2019) Do short-term rental platforms affect housing markets? Evidence from Airbnb in Barcelona.

Gil, J. & Sequera, J. (2018) Expansión de la ciudad turística y nuevas resistencias. El caso de Airbnb en Madrid. Empiria. Revista de metodología de ciencias sociales, no 41, p. 15-32.

Gutiérrez, J., García-Palomares, J.-C., Romanillos, G. & Salas-olmendo, M. (2017) The eruption of Airbnb in tourist cities: Comparing spatial patterns of hotels and peer-to-peer accommodation in Barcelona. Tourism Management, vol. 62, p. 278-291.

Gotham, K. (2015) Tourism gentrification: The case of new Orleans' vieux carre (French Quar-ter). Urban studies, 2005, vol. 42, no 7, p. 1099-1121.

Harvey, D. (1989) From managerialism to entrepreneurialism: the transformation in urban governance in late capitalism. Geografiska Annaler: Series B, Human Geography, vol. 71, no 1, p. 3-17.

Horn, K. & Merante, M. (2017) Is home sharing driving up rents? Evidence from Airbnb in Boston. Journal of Housing Economics, vol. 38, p. 14-24.

Ikkala, T. & Lampinen, A. (2015) Monetizing network hospitality: Hospitality and sociability in the context of Airbnb. In : Proceedings of the 18th ACM conference on computer supported cooperative work & social computing. 2015. p. 1033-1044.

Ioannides, D., Röslmaier, M. & Van Der Zee, E. (2018) Airbnb as an instigator of ‘tourism bubble’expansion in Utrecht's Lombok neighbourhood. Tourism Geographies, p. 1-19.

Koster, H., Van Ommeren, J. & Volkhausen, N. (2018) Short-term rentals and the housing market: Quasi-experimental evidence from Airbnb in Los Angeles.

Lampinen, A. & Cheshire, C. (2016) Hosting via Airbnb: Motivations and financial assurances in monetized network hospitality. In : Proceedings of the 2016 CHI conference on human factors in computing systems. p. 1669-1680.

Lee, D. (2016) How Airbnb short-term rentals exacerbate Los Angeles's affordable housing crisis: Analysis and policy recommendations. Harv. L. & Pol'y Rev., 2016, vol. 10, p. 229.

Lefebvre, H. (1968) Le droit à la ville. Anthropos : Paris.

Levendis, J. & Dicle, M. (2016) The neighborhood impact of Airbnb on New Orleans.

Ley, D. (1996) The New Middle Class and the Remaking of the Central City. Oxford: Oxford University Press.

Marcuse, P. (1985) Gentrification, abandonment, and displacement: Connections, causes, and policy responses in New York City. Wash. UJ Urb. & Contemp. L., vol. 28, p. 195.

Marie Dit Chirot, C. (2017) Rematérialiser les études touristiques.

Mermet, A.-C. (2017) Airbnb and tourism gentrification: critical insights from the exploratory analysis of the ‘Airbnb syndrome’in Reykjavik. In : Tourism and gentrification in contemporary me-tropolises. Routledge. p. 52-74.

Mermet, A.-C. (2019) Entendu / Entretien : Airbnb et la gentrification touristique des villes in Ur-banités, mai 2019, en ligne.

Oskam J. & Boswijk, A. (2016) Airbnb: the future of networked hospitality businesses. Journal of Tourism Futures, vol. 2, no 1, p. 22-42.

Samaan, R. (2015) Airbnb, rising rent, and the housing crisis in Los Angeles. Los Angeles Alliance for a New Economy (LAANE)

Segú, M. (2018 Do short-term rent platforms affect rents? Evidence from Airbnb in Barcelona. 2018.

Sheppard, S. & Udell, A. (2016) Do Airbnb properties affect house prices. Williams College Department of Economics Working Papers, vol. 3.

Shin H. B., Lees L. & Lopez-Morales E., 2016, introduction: locating gentrification in the global east, urban studies, vol. 53, no 3, 455 470.

Slee, T. (2017) What's yours is mine: Against the sharing economy.

Smith, N. (1979) Toward a theory of gentrification a back to the city movement by capital, not people. Journal of the American planning association, vol. 45, no 4, p. 538-548.

Van Criekingen, M. (2021) Contre la gentrification: Convoitises et résistances dans les quartiers populaires. La dispute 2021.

Wachsmuth, D. & Weisler, A. (2018) airbnb and the rent gap: gentrification through the sharing economy. Environment and Planning A: Economy and Space, vol. 50, no 6, p. 1147-1170.

Wayens, B., Decroly, J.-M., Strale, M., Da Schio, N., Keserü, I., Wiegmann, M. & Perilleux, H. (2020) Pedestrianization of a multifunctional space: challenges and early observations of the Brussels Pentagon. Toward a metroplolitan city centre for Brussels, 2020, p. 55-79.

Wegmann, J. & Jiao, J. (2017) Taming Airbnb: Toward guiding principles for local regulation of urban vacation rentals based on empirical results from five US cities. Land use policy, 2017, vol. 69, p. 494-501.

Yrigoy, I. (2018) Rent gap reloaded: Airbnb and the shift from residential to touristic rental housing in the Palma Old Quarter in Mallorca, Spain. Urban Studies.

Sur la carte : il faut relire : il manque des lettres : Médiane du revenu .... Annexe A : Carte du nombre de population (d’habitants ?) et des revenus fiscaux à Bruxelles par secteur statistique en 2015.